Содержание:

Реструктурировать долг по ипотеке

Использовать страховку жизни и здоровья

Перекредитование в других банках

Сдать жильё в ипотеке в аренду

Кредитные каникулы или продажа квартиры

Что делать, если денег с продажи квартиры не хватает на погашение ипотеки

Если вы понимаете, что в будущем возникнут проблемы с выплатой кредита под залог квартиры, то нужно действовать на опережение. Главное в этом деле не допускать длительных просрочек, иначе вы рискуете увеличить сумму кредита. Ипотека подразумевает большие сумму, поэтому штрафы и пени тоже будут весьма ощутимы.

Реструктурировать долг по ипотеке

Противоположно сложившемуся мнению, что банки не идут на контакт с клиентами и никогда не пойдут навстречу простым людям, хороший вариант избежать просрочек по ипотеке — реструктурировать долг.

Всем вам, банкам, только одно и надо!

Это возможно, когда вообще финансовое положение ухудшилось по независящим от вас обстоятельствам. Нужно предоставить банку документы, подтверждающие этот факт — например, об увольнении с работы или внезапной болезни. Ещё понадобится заявление, в котором нужно изложить ваши предложения по решению этой проблемы.

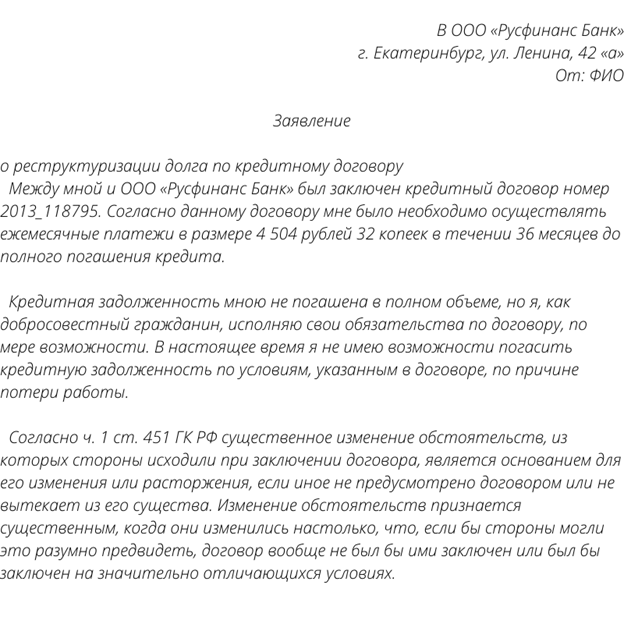

Заявление о реструктуризации может выглядеть так.

Если вы укажите причины, по которым больше не можете платить в прежнем режиме и укажите сроки решения своих финансовых трудностей, то банк с высокой вероятностью пойдёт вам навстречу.

Банку и самому выгодно не бросать вас на произвол судьбы, ведь иначе клиент, скорее всего не сможет платить, и банк потеряет свои деньги. При реструктуризации долга клиенту предоставляется новый график платежей, который будет посилен клиенту и приемлем для банка.

Ещё банк может просто продлить срок ипотечного кредита. Так клиент заплатит ту же сумму только за большее время, что позволит уменьшить ежемесячный платёж. Это облегчит жизнь заемщику, чтобы тот смог справится со своим затруднительным положением и не допустить просрочки платежей.

Использовать страховку жизни и здоровья

Предсказать внезапное ухудшение здоровья не может никто, поэтому банки, у которых большой опыт в выдаче кредитов, вынуждает клиентов страховать своё здоровье при взятии ипотек.

Поэтому, если вы не можете больше выплачивать ипотеку в обычном объеме из-за проблем со здоровьем, то можно воспользоваться страховкой. Для начала нужно будет изучить договор со страховой компанией, который вам выдали. Так определим, относится ли ваш случай к страховым.

Страховыми случаями не являются травмы, полученные по собственной вине, например, в состоянии алкогольного опьянения.

Ну, возможно, на втором фото мужчина тоже поскользнулся, кто знает...

Если вы поняли, что ваш случай является страховым, то начнём подготавливать документы для страховой, чтобы получить свою выплату. Нужно будет доказать, что ваше здоровье действительно пострадало. Для этого подойдёт больничный лист, медицинское заключение, приказ об увольнении и так далее. Конкретный список документов предоставит сама страховая компания при обращении, так как документы очень индивидуальны для каждого случая.

Главное — сохранять все документы, так как доказать право на страховку бывает трудно и лучше иметь при себе все бумаги.

Программа помощи от АИЖК

Агентство ипотечного жилищного кредитования тоже может помочь в трудной ситуации с ипотекой. Оно предоставляет госпрограмму помощи по ипотечным кредитам для тех, кто оказался в сложной ситуации. Эта программа позволяет списать до 30% суммы долга по ипотеке без учета процентов.

Чтобы воспользоваться этой возможностью, нужно обратиться в банк, выдавший вам ипотеку, и узнать, попадаете ли вы под эту программу. Если ответ положительный, то вам сразу же скажут, какие документы нужно собрать, чтобы все оформить.

Кто попадает под условия этой программы? Нужно соответствовать следующим требованиям:

Иметь гражданство РФ

Иметь гражданство РФ

Иметь одного ребёнка или более

Иметь одного ребёнка или более

Вносить выплаты по ипотеке более 12 месяцев

Вносить выплаты по ипотеке более 12 месяцев

Доход семьи уменьшился более чем на 30% за последние несколько месяцев

Доход семьи уменьшился более чем на 30% за последние несколько месяцев

Доход семьи на одного человека после выплаты по ипотеке составляет не более 2-х прожиточных минимумов

Доход семьи на одного человека после выплаты по ипотеке составляет не более 2-х прожиточных минимумов

Если вы соответствуете всем этим требованиям, то можете попробовать получить помощь по этой программе. Однако не стоит надеяться на неё слишком сильно. По отзывам часто люди получают отказы без всяких объяснений, но попробовать всё-таки стоит.

Перекредитование в других банках

Когда предыдущие советы не помогают, есть другой вариант. Получить кредит в другом банке, чтобы расплатиться с предыдущим. Это называется рефинансирование. Так банки привлекают новых клиентов, предоставляя более низкие проценты кредитования. Это позволяет уменьшить нагрузку на заемщика, так как платёж в месяц будет меньше.

Есть случаи, когда человек знает, что деньги появятся чуть позже, но дата платёжа по ипотеке наступает раньше. Тогда можно воспользоваться беспроцентным периодом кредитной карты. Так можно избежать просрочек по ипотеке, а также не заработать новых долгов по процентам.

Но не стоит использовать этот способ, если вы не уверены, что получите деньги в скором времени. Проценты по кредитной карте весьма высоки, это может сильно навредить финансам, если вы не погасите долг в течение беспроцентного периода.

Сдать жильё в ипотеке в аренду

Чаще всего банки не будут рады такому решению, это может даже быть прописано в вашем договоре об ипотечном кредитовании. Но если другого выхода нет, то попробовать стоит. Если есть возможность переехать на время к родственникам, а жильё в ипотеке сдавать за деньги, то из них можно вносить ежемесячные платежи. Можно, если позволяет площадь, сдавать одну или несколько комнат, также проживая вместе с квартиросъемщиками.

Зато весело! Да, дорогая?..

Кредитные каникулы или продажа квартиры

Столкнувшись с внезапной потерей работы или заработка, лучше всего будет попросить у банка предоставить вам кредитные каникулы. Это такой вид отсрочки выплат, когда в течение полугода вам не нужно вносить взносы по ипотеке. Это время лучше потратить на то, чтобы улучшить своё финансовое положение.

Если вариантов найти денег нет, то, возможно, придётся продать квартиру самостоятельно, чтобы погасить ипотеку. Этот вариант может быть вам совсем не по душе, но лучше так, чем банк сам отберёт квартиру через суд. А он имеет право подать в суд уже через 3 месяца просрочек по ипотеке.

Когда вы продаёте квартиру своими силами, вы находитесь в куда более выгодном положении. Выручить за квартиру вы сможете куда больше, чем это сделал бы судебный пристав на торгах. Кроме того, так вы не потеряете уже внесённые по ипотеке деньги.

Что делать, если денег с продажи квартиры не хватает на погашение ипотеки

В такой ситуации лучшим выходом будет подать на банкротство. Этот шаг конечно не убережёт вашу квартиру, зато позволит списать весь остаток долга. Если же этого не сделать, то рано или поздно кредитор сам подаст в суд, квартиру отберут и продадут. Причём, прописанные в ипотечном жильё дети никак не остановят суд от выселения семьи.

Автор: Андрей Иванов