В январе 2021 года завершается период, названный переходным. Он предусматривал постепенное изменение правил расчета налога на недвижимость. Теперь обновляется порядок его начисления. Ориентироваться будут не на инвентаризационную оценку, как было ранее. Во внимание будет приниматься только кадастровая стоимость объекта. Граждане нерадостно встретили эти новости, так как сумма налога увеличится в несколько раз.

Оглавление:

Нюансы расчета сбора для граждан

Как определить размер налога на имущество в 2021 году?

Налоговые обязательства для пенсионеров

Оплата налогового сбора в Москве

Нюансы расчета сбора для граждан

Одним из разновидностей имущественного сбора является налог на недвижимость. Он обязателен к уплате гражданами, имеющими право владения объектом.

При этом имущество должно входить в список категорий, подлежащих обложению налогом. Такими объектами могут являться:

1) Помещения, обладающие необходимым для проживания людей статусом (в том числе возведенные на участках, рассчитанных под ИЖС);

2) Квартиры в многоквартирном доме, комнаты в квартире или частном доме для проживания граждан (кроме объектов общего имущества, принадлежащего всем жильцам многоквартирного дома);

3) Гаражи и места для машин;

4) Помещения, строительство которых еще не завершено;

5) Иные строения, площадь которых более 50 квадратных метров, находящиеся на различных участках земли.

Порядок подсчета налогового сбора определен в НК РФ. Несмотря на это, взнос имеет статус регионального. Поэтому регулируется на уровне нормативных актов субъектов.

Как определить размер налога на имущество в 2021 году?

При расчете налога необходимо ориентироваться на кадастровую стоимость объекта. Особенности определения размера взноса отражен в статье 403 НК РФ. В ней отмечается, что подсчет производится на основании внесенной в ЕГРН кадастровой стоимости. Она должна быть актуальной на 1 января периода, считаемого налоговым.

Установление нового размера стоимости с помощью повторной оценки производится один раз в пять лет. Но если потребуется, можно внести изменения в реестр. Для этого подается заявление в комиссию по решению споров. При отсутствии положительного результата нужно обратиться в суд.

Пересмотр стоимости возможен при:

√ допущении ошибок и неточностей в ходе предыдущих расчетов;

√ изменении конструкции или количества комнат, размера помещения.

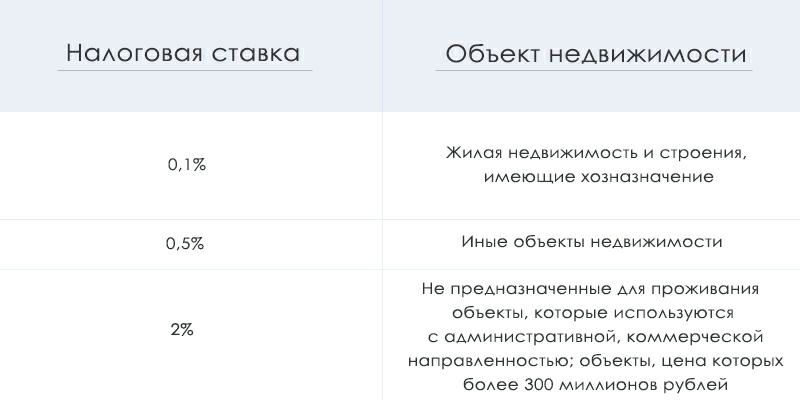

Вместе с обновлением порядка определения налога иными стали и ставки для его расчета. Правила проведения процедуры отражены в федеральном законодательстве. Но при этом тарифы, льготные условия и особенности определения налоговой базы регламентируются местными нормативно-правовыми актами. На основании статьи 406 НК РФ налоговая ставка составляет 0,1-2% в зависимости от типа объекта.

Региональные власти наделены полномочиями уменьшить процентную ставку до нулевого значения. Также они могут повысить ставки по своему усмотрению.

Нововведения 2021 года

В связи с тем, что налог теперь будет исчисляться не от инвентаризационной, а от кадастровой, стоимости, его размер может повыситься в 3 раза. Такие изменения негативно восприняли налогоплательщики.

Дело было вынесено на рассмотрение Конституционного суда РФ. В ходе заседания определялось, соответствуют ли нововведения основам Конституции РФ.

Было вынесено решение, что изменения не ущемляют права людей. Об этом заявил Председатель Комитета СФ по конституционному законодательству и государственному строительству Андрей Клишас. Он же рассказал об установлении имущественного налога на жилые и нежилые помещения с января 2021 года только после определения их кадастровой стоимости.

С этого же момента понижающий коэффициент, который действовал раньше, отменяется. Он был действителен только в период, в который осуществлялся переход к новой системе.

Порядок уплаты налогов изменен и для организаций. Ранее юридическое лицо, имеющее несколько объектов недвижимости, должно было вносить сбор в разные налоговые службы по месту расположения имущества. Теперь же можно выбрать одну инспекцию, куда будет передаваться единая отчетность.

Налоговые обязательства для пенсионеров

На основании пункта 10 части 1 статьи 407 НК РФ граждане, которые получают пенсию, могут претендовать на налоговые льготы. Послабления предоставляются всем лицам, имеющим обеспечение из средств ПФР.

Оформление льгот по налогам осуществляется в территориальном отделении ФНС. В него гражданин должен подать заявление по установленной форме. Помимо этого в наличии должны быть:

√ удостоверение личности;

√ подтверждающие наличие льготы документы (пенсионное удостоверение);

√ бумаги на имущественный объект, к которому применяется налогообложение.

Заявление нужно направить до 1 января года до наступления налогового периода.

Обратиться за льготами можно только по одному объекту недвижимости. Процесс установления сборов по остальному имуществу применяется в стандартном режиме.

Новшества для нерезидентов РФ

Если нерезидент РФ имеет недвижимость на территории страны, он несет такие же обязательства, как и резидент. Появились некоторые изменения в законе для данной категории граждан. Они затронули только уплату налогового сбора в момент продажи недвижимости.

Законом нерезиденты были освобождены от уплаты налога при реализации имущества в двух случаях.

1. Если нерезидент получил имущество не по договору купли-продажи. Например, была проведена процедура приватизации, квартира была передана по дарственной, получена по наследственному праву. Сюда же можно отнести случаи пожизненного содержания имущества. Важно, чтобы владение недвижимостью осуществлялось более 3 лет.

2. Если нерезидент приобрел недвижимость по иным основаниям. Но при этом недвижимость находится в собственности более 5 лет.

В этом случае начисление налога при продаже не производится. Важно, чтобы имущество было приобретено нерезидентом после 2016 года.

Когда производится оплата?

Изменения в налоговом законодательстве не коснулись сроков уплаты сбора. Гражданам необходимо вносить налоги до 1 декабря налогового периода, как это и было ранее.

Важно не допустить просрочки платежа. При несвоевременной оплате начисляется за каждый просроченный день штраф в размере 1/300 ставки рефинансирования на момент невыплаты.

В 2019 году была введена норма, позволяющая вносить авансовые платежи в качестве налогового сбора. Сделать это можно через кабинет налогоплательщика. В назначенную дату средства будут в автоматическом режиме списаны со счета. Налог считается оплаченным своевременно.

Оплата налогового сбора в Москве

Изменения в законодательстве, касающиеся порядка исчисления налога, вступят в законную силу с 2021 года. С января расчет сбора будет производиться в соответствии с кадастровой стоимостью.

В Москве данный порядок применяется с 2015 года. Столица стала одной из первых вместе с другими регионами, которые ввели новые правила подсчета сбора. Новшества были приняты сразу после внесения их в НК РФ.

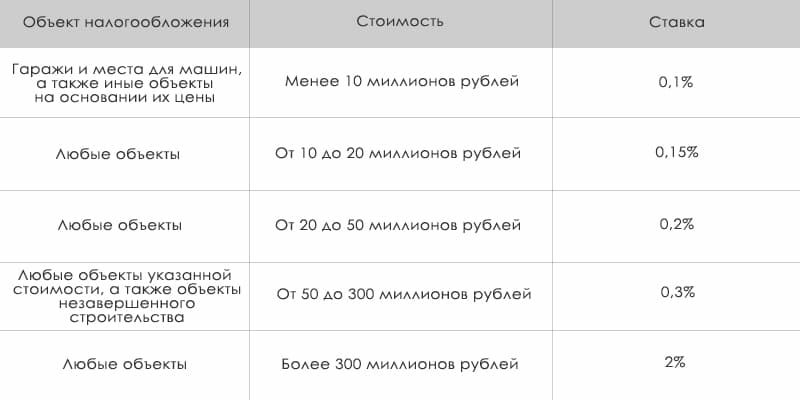

В 2014 году был принят закон г. Москвы №51. Он предусматривает новые ставки при расчете налога.

Льготы по налогам предусматриваются в отношении недвижимости, не предназначенной для проживания. Важно, чтобы стоимость одно квадратного метра в ней не превышала 100 тысяч рублей. Строение не должно использоваться для коммерческой деятельности, в нем не располагались офисы. Площадь должна составлять не более 300 квадратных метров.

Согласно новым изменениям налоги будут рассчитываться от кадастровой стоимости. Поэтому сумма платежа может вырасти. Но при этом оплачивать сбор нужно в обязательном порядке.

Автор:

Виктория Свиридова